一文读懂中国养老金体系现状

我国生育率的不断下降伴随着人口预期寿命的不断提高,致使人口结构不断向深度老龄化社会倾斜。而我国当前的人均GDP显著落后于发达经济体进入深度老龄化社会时的水平,未富先老问题表现突出。在此背景下,个人要如何未雨绸缪?

近日,中欧国际工商学院金融与会计学教授、中欧财富管理研究中心主任芮萌在中欧FMBA3小时的活动上进行了题为“养老财富管理”的分享,通过剖析中国养老金体系现状和回顾发达国家养老金体系及发展过程,向大家分享了如何通过资产配置、长期持有和定投等方式开展合理的养老财富管理。

01

哪种养老方式才“靠谱”?

人的一生有一个自然生命周期,财富同样有一个生命周期。一般我们把财富的生命周期用两条线表示:橘色的支出曲线和蓝色的收入曲线,分别代表现金的流出和流入。很显然,这两条线并不吻合,这就注定在人生的某个阶段,现金流出会大于流入,从而出现资金缺口,需要融资的情况。

当现金流出大于现金流入,就会出现资金缺口,需要提前使用还没赚到的钱;当现金流入大于现金流出,就有富余资金,可以把这部分钱推迟到未来去花,这就是投资。

无论是站在公司的视角,还是个人和家庭的视角,财富管理都与金融密切相关。应用投融资的供给,能够使得原本不平滑的现金流变得平滑,把未来的不确定性通过财富管理的工具变得确定,从而实现养老的目的。

常见的养老途径有养儿防老、买房养老、移民养老、延迟退休和商业养老。

- 养儿防老

根据世界银行的数据统计,随着一个国家的人均GDP上升,这个国家的总和生育率总体呈下降趋势。

一个社会的总和生育率分为四个阶段:高死亡率驱动的生育阶段、死亡率下降驱动的阶段、功利性生育消退的阶段和成本约束的低生育率阶段。中国目前处于第四个阶段。

此外,中国人的预期寿命在不断增加。以上海为例,在上海全市户籍人口当中,60岁以上的人口已经达到了542万,占比36%;65岁以上的老年人口已经超过了400万,占比超过26%。按照人口学家对社会处在老龄化社会阶段的分级,上海已经进入了超级老龄化社会。

一方面总人口在下降,另一方面人的寿命越来越长,这就意味着老年抚养比(65岁以上的人口数量除以15~64岁人口数量的数值)在上升。数据显示,2020年,中国的老年抚养比是17%,相当于六个劳动力养一个老人;到2025年,老年抚养比将上升到20%;到2055年预计为50%,也就是两个劳动力养一个老人。所以我个人认为,养儿防老是不靠谱的。

- 买房养老

美联储有研究显示,美国30~44岁的人口占比与美国真实的房价指数高度相关。30~44岁人群是有买房需求的主要人群。30岁是首次置业的人群,44岁是改善型住房人群。当购房需求增加时,房价自然就会涨。所以人口老龄化导致了购房需求下降,房价也会随之下降。

耶鲁大学经济学家、诺贝尔奖获得者罗伯特·希勒(Robert Shiller)做了一个针对日本、美国、德国、英国、法国和中国的研究,发现国家达到人口红利的最高峰的时候(15~64岁的人口在总人口中的占比最高的时候,即刘易斯拐点),也是房价的最高峰。

美国房价达峰的时候正好是人口红利达峰的那一年,德国和日本是在人口红利达峰前两年房价就达峰了,法国滞后了两年,英国则滞后了六年。中国的人口红利达峰是2011年,但12年过去了,房价高峰还没有出现,我们是严重滞后。但是这一点肯定会到来,只是时间的问题。

用一句话概括:房地产不仅仅是一个金融工具和手段,还是各种社会、经济、政治问题的源头。大家可以思考一下,在退休三十年后,靠卖房养老的时候,谁是你们的“接盘侠”?

- 移民养老

很多国家已经率先进入了老龄化社会,养老问题比中国更严重。联合国预测了2050年各国60岁及以上老年人口所占的比例,颜色越深代表老龄化的程度越高。

所以,移民养老看上去也不怎么靠谱。

- 延迟退休

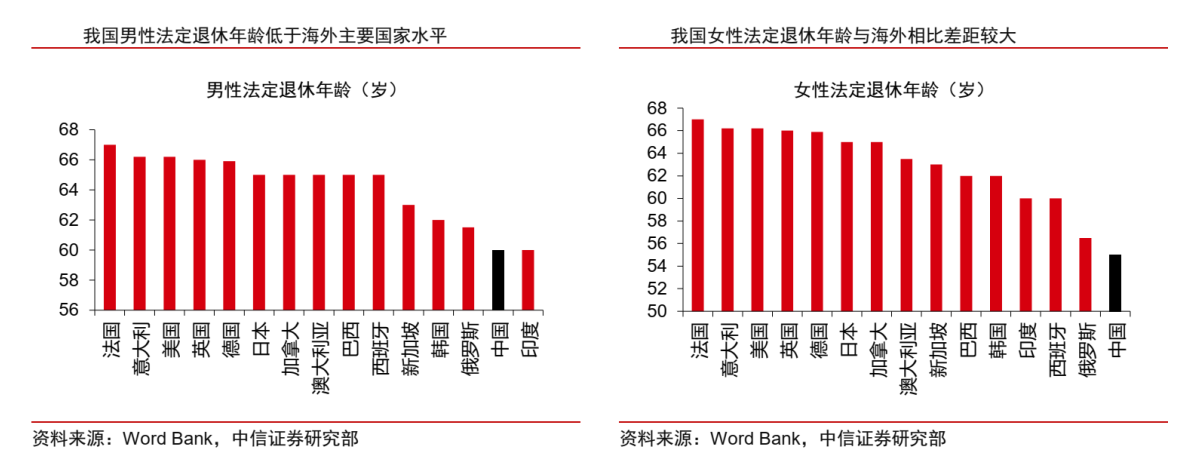

延迟退休已经发生了,这是西方主要国家延迟退休年龄的改革。

中国现在的男性法定退休年龄是60岁,女性是55岁,与上图其他国家相比是偏低的。

经济学家和人口学家关注健康余寿(健康预期寿命与法定退休年龄之差)的水平。现在中国男性的平均健康余寿是15年,较海外平均水平高3年;女性的平均健康余寿是22年,比海外平均水平高出7年。

如何鼓励延迟退休?西方一些国家采取了一种延迟退休的激励机制,提前退休拿减发比例的养老金,而推迟退休则有额外补助。延迟退休一方面可以增加缴费人数和缴费年限,另一方面通过缩短领取养老金的年限,可以减少养老金的支出。

- 商业养老

今天,我们主要讨论商业养老的问题。

02

谈谈三支柱养老金体系

养老金融50人论坛发布的《中国养老金融调查报告》显示,绝大多数的调查对象认为最可靠的养老方式是提前自我储备,占比近三分之二,其次才是依靠政府和其他。

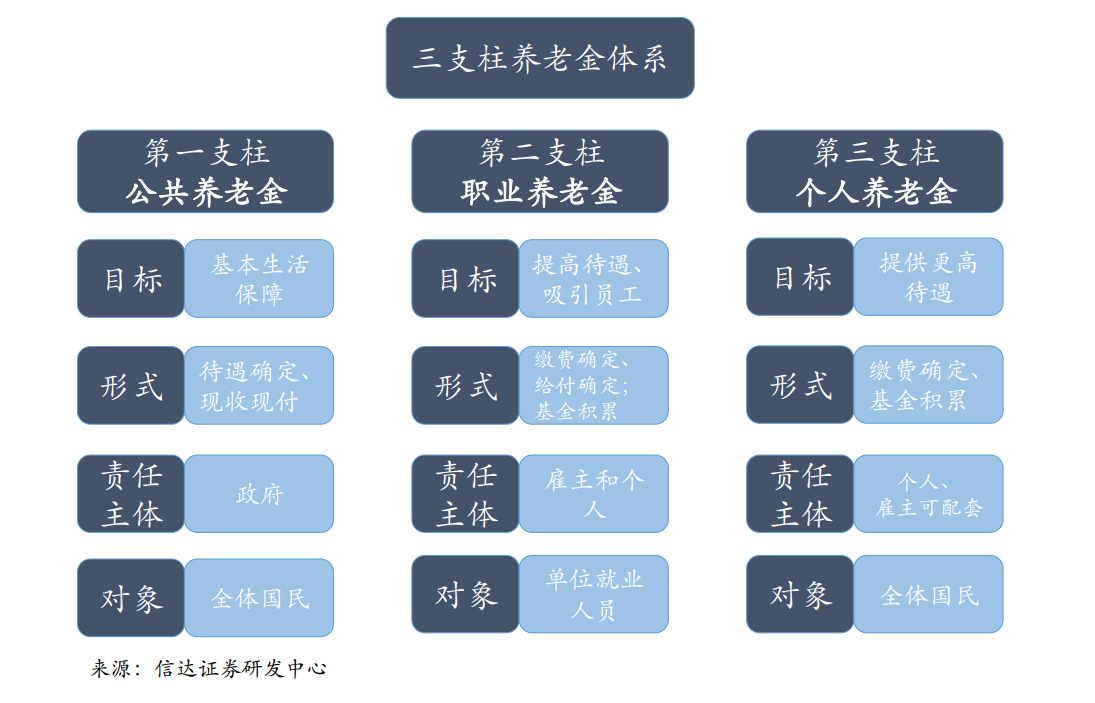

世界银行早在1994年就发布了《防止老龄危机——保护老年人及促进增长的政策》报告,第一次提出了养老金三支柱的概念。

第一支柱是由政府主导的公共养老计划,第二支柱是由雇主主导的职业养老保险计划,第三支柱则是由个人主导的个人储蓄计划。

中国的养老金包括了城镇职工基本养老保险、城乡居民养老保险、企业年金以及职业年金,这叫作养老金合计。中国现在是12万亿,约占GDP的10%。根据经合组织的统计,38个成员国的平均养老金资产与GDP之比是105%。所以中国目前的养老金严重不足。

中国拥有世界上规模最大的社会保障体系。截至2021年年底,城镇职工基本养老保险的覆盖人数超过了4.8亿人,累计结余6.4万亿人民币。城乡居民养老保险覆盖人数达到了5.5亿人,累计结余1.14万亿人民币。

有一个客观的指标,叫作养老金替代率,是指劳动者退休时的养老金领取水平与退休前工资收入水平之间的比率。中国的养老金替代率在下降。根据世界银行的建议,养老金替代率在70%~80%就可以保证退休以后生活水平基本保持不变,60%的替代率只能保证最基本的生活水平,55%已经处在警戒线附近。中国现在的养老金替代率是45%,远远低于55%的国际警戒线水平。

根据社科院《中国养老金精算报告2019-2050》,城镇企业养老保险目前的结余状况,其中的结余有小口径的,也有大口径的,结余是0则代表支出已经大于收入。因为我们对第一支柱的依赖度过高,所以基本养老金的支出与收入的比例,从2012年的76%上升到了115%,说明它的支出已经大于它的收入。到了2020年基本养老保险首次出现收不抵支,城镇职工的基本养老保险出现了将近7000亿的缺口。根据社科院的研究预测,第一支柱养老金结余差不多在2035年左右就会被耗尽。

第一支柱的主体是现收现付制,是劳动人口向退休人口的横向转移支付。伴随老年抚养比不断攀升,劳动人口与退休人口的比例不断下降,财政支出的压力越来越大。在企业职工养老保险的收入结余中,80%来自保费缴纳,15%来自财政补贴。当支出远远大于收入时,就意味着国家的补贴会越来越多。

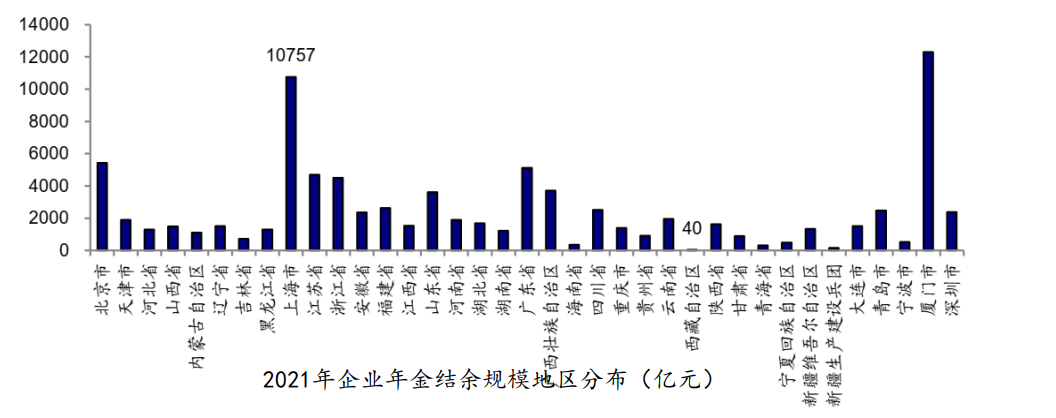

第二支柱是企业年金计划,截至2021年,参与企业年金的企业数有将近12万个,参与人数超过了2800万,只占城镇就业人口的6%。

企业年金动力不足的主要原因是为员工缴纳社保已经给企业(尤其是民营企业)带来了很多压力,而设立企业年金计划虽然可以享受税收优惠政策,但是额度很低,对企业的激励效果非常有限。

企业年金还存在着区域间结构不平衡的问题,以2021年企业年金结余规模地区分布为例,结余多的都是发达地区和城市。

03

详解个人养老金产品

2022年4月21日,国务院办公厅发布《关于推动个人养老金发展的意见》,推动发展适合中国国情、政府政策支持、个人自愿参加、市场运营的个人养老金,实现养老保险补充的功能,协调发展其他个人商业养老金融的业务,健全多层次、多支柱养老保险的体系。该意见围绕着个人养老金的参加对象、账户管理、税收优惠、投资范围和收付标准等六个方面进行了详细的规定。

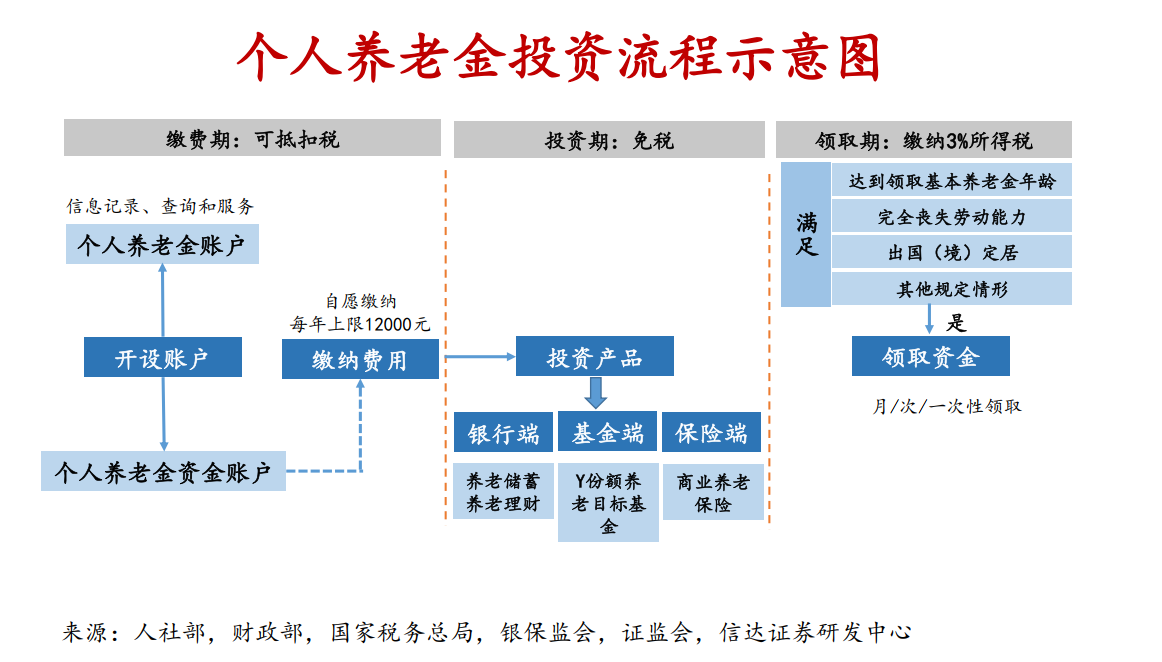

根据个人养老金投资流程示意图,首先要开设一个个人养老金账户,可以自愿缴纳,每年的上限为人民币12000元。然后进行投资,投资的产品主要分成银行端、基金端和保险端三类。

截至2022年6月底,共有178个养老目标基金,主要有目标风险基金和目标日期基金两种产品,管理规模超过了人民币1000亿元。

养老保险产品主要包含税延养老保险和专属商业养老保险,区别在于是否有税延税收优惠。在税延养老保险中又分为A、B、C三大类账户(固定收益、固定+浮动收益、浮动收益)。然而,由于税收优惠力度不足,目前税延养老保险在市场上受欢迎热度不高。反而是专属商业养老保险的受众群体更广泛、收费更灵活,产品设计也相对简单,更受市场欢迎。

银行系的产品分成养老储蓄产品和养老理财产品两类,养老理财产品从2021年8月开始试点,截至2022年8月底,共有来自8家试点机构的39只产品,规模近人民币800亿元。养老储蓄产品分为整存整取、零存整取和整存零取三种形式,期限分为五年、十年、十五年和二十年四档,产品利率略高于大型银行五年期定存的挂牌利率。

根据上图中各类养老金融产品的差异对比,截至2022年8月底,规模最大的养老产品是公募基金中的目标基金,超过1000亿元;规模最小的是税延养老保险,只有6.3亿元。

养老金融50人论坛的问卷调查发现,目前,大众主要靠银行进行养老财富储备,占了超过64%;其次是商业养老保险,占比超过34%。

养老金产品主要有四大痛点:

痛点1:特色产品创新能力不足

第二支柱年金产品的投资标的受限,更多偏向固定收益资产,较少投向权益类资产,且无法根据员工年龄量身定制;

第三支柱产品种类仍相对有限,缺少产品机制创新,个性化程度较低,难以满足不同收入群体不同年龄段的需求。

痛点2:税收激励力度及范围不足

第二支柱计划的投资上限为税前工资的12%,仅为美国(25%)的一半;第三支柱的税收激励仅针对个人养老金试点,年抵税额最高为12000元。

当前第三支柱税收激励实际覆盖范围较小,根据领取时3%的实际税负,预计仅有6000万~7000万人能享受个人养老金税收优惠政策。

痛点3:第二、三支柱尚未打通

尚未建立第二支柱向第三支柱的养老金转存,限制了养老资金的灵活性。在发达国家,比如美国,第二支柱401(k)账户向第三支柱IRA(个人退休账户)的转存占IRA账户资金来源的90%以上。

痛点4:以产品销售为主,尚未建立以客户为中心的综合服务

在客户沟通上,金融机构尚未建立充分的与雇主、员工、个人客户沟通的渠道,以提供最符合其核心需求的产品及服务;

在信息整合端,客户尚无法获取养老资产跨支柱的全方位展示及滚动未来预测;

在养老规划上,综合的养老咨询服务仍然处于早期发展阶段,尚未形成对跨资产类别、跨支柱的全方位养老规划。

04

养老金金融市场会是巨大的蓝海

其实,养老金是推动机构化投资的一个首要力量,养老金作为长期财务投资者,也是推动上市公司治理结构优化和长期经营的关键力量所在。

此外,养老金还可以改善目前中国居民家庭资产组合以房地产为主的现象,中国普通家庭的资产配置近80%是实物资产,只有20%是金融资产。20%的金融资产中,超过50%是银行的理财定期存款、活期存款、现金,股票只有6.4%,基金只有3.5%。将储蓄存款为主的个人财富迁移到养老金,拉长整个社会的资金久期,改善企业的负债结构,实现从间接融资向直接融资的发展,可以稳定中国的高杠杆现象。

我相信,养老金业务的价值链中包含了很多服务,未来也是一个很大的蓝海。比如第二支柱中的受托管理、投资管理、账户管理、资金管理和产品分销等,第三支柱中的账户管理、产品开发、投资管理、产品分销和咨询服务等,这些都将是未来新兴的金融业行业。

已经成为养老的第一责任人的我们该怎么做呢?

❶ 宜早不宜迟。

越早存钱就越早可以实现复利,复利的效果就越惊人。比如,以6%的年化收益率来计算复利,如果从30岁开始每个月存3000元,到60岁连本带息是305万;如果从40岁开始存钱,即使每个月存6000元,到60岁也只有288万元。投入双倍的资金,最终的受益却减少了。

❷ 进行合理的资产配置。

真正给我们带来财富的不是择时择股,而是资产配置,享受复利。不要把所有的钱都放在某一类资产中。

❸ 坚持长期投资。

用定投的方法平滑成本,实现长期目标。

在今天人口迅速老龄化的过程中,养老保险的抚养比在持续下降。基本养老金的储备不足,加剧了养老压力。长期以来,中国养老保险体系的三支柱发展不平衡,严重依赖第一支柱,基本养老保险的支出缺口不断增加,国家的负担不断加重。而发展养老第三支柱可以积累长期资金,支持国家实体经济的发展。

本站刊登日期: 2024-09-13 22:41:48

-

中国崛起为全球科研强国:这对欧洲意味着什么?

中国崛起为全球科研强国:这对欧洲意味着什么?

-

H-1B签证费暴涨,中国推出K字签证和美国抢人才

H-1B签证费暴涨,中国推出K字签证和美国抢人才

-

中国经济正从头部腐烂

中国经济正从头部腐烂

-

特朗普宣布实施对等关税 对中国征收34%重磅关税

特朗普宣布实施对等关税 对中国征收34%重磅关税

-

李嘉诚转售巴拿马运河控制权 习近平震怒?

李嘉诚转售巴拿马运河控制权 习近平震怒?

-

港澳办转发《大公报》狠批长和文章 展现北京不满态度

港澳办转发《大公报》狠批长和文章 展现北京不满态度

-

两会前夕 《求是》将刊登习近平文章发出什么信号?

两会前夕 《求是》将刊登习近平文章发出什么信号?

-

内忧外患迎两会 民生经济难题如何化解?

内忧外患迎两会 民生经济难题如何化解?

-

中国多地召开“新春第一会” 能否盘活经济?

中国多地召开“新春第一会” 能否盘活经济?

-

中国政府公布GDP增长5% 经济学家称“虚构”

中国政府公布GDP增长5% 经济学家称“虚构”

-

“坚定”对外开放 中国新年消费政策能否救经济?

“坚定”对外开放 中国新年消费政策能否救经济?

-

两会明年3月召开 北京可能发行3万亿特别国债

两会明年3月召开 北京可能发行3万亿特别国债

-

年终回顾--2024年中国经济情势

年终回顾--2024年中国经济情势

-

中国经济不景失业率高企 青年求职无望图谋出走他乡

中国经济不景失业率高企 青年求职无望图谋出走他乡

-

中国新生儿持续下降 社区"催生"引发争议

中国新生儿持续下降 社区"催生"引发争议

-

财经时时听:央行、一线城市齐发力 中国楼市将迎来利好?

财经时时听:央行、一线城市齐发力 中国楼市将迎来利好?

-

中国A股“贺国庆”创史上最高 分析:短期奏效 长期无助

中国A股“贺国庆”创史上最高 分析:短期奏效 长期无助

-

中国股市狂飙:短期投机还是长期利好?

中国股市狂飙:短期投机还是长期利好?